В рамках банкротства ЗАО «Трансмаш-К» была признана недействительной сделка по продаже должником акций. В конкурсную массу с правопреемника компании «СТР» (покупателя) были взысканы 6,6 млн рублей. Затем окружной суд взыскал 6,6 млн рублей убытков с Владимира Чистякова — гендиректора ЗАО «Трансмаш-К» на момент заключения подозрительной сделки. При этом в апреле 2023 года Владимир Чистяков обратился в суд округа с заявлением о пересмотре по вновь открывшимся обстоятельствам ранее вынесенного постановления окружного суда, сославшись на то, что ни он, ни суд округа на момент привлечения экс-гендиректора к ответственности в виде возмещения убытков не знали о состоявшейся уступке конкурсным управляющим ЗАО «Трансмаш-К» за 1,5 млн рублей реституционного требования к правопреемнику ООО «СТР». Окружной суд отказался удовлетворять заявление Чистякова, который в итоге пожаловался в Верховный суд. Более подробно можно прочитать об этом кейсе на портале PROбанкротство.

Как следует из судебных актов по спору, суды трех инстанций рассмотрели вопрос об ответственности КДЛ по имеющимся доказательствам без учета существенных обстоятельств по делу, что не дало возможности определить справедливый размер убытков. Позднее довод привлеченного к ответственности бывшего руководителя банкрота о том, что должник до вынесения решения о взыскании убытков уже получил частичное удовлетворение от продажи реституционного требования по оспоренной сделке, а конкурсный управляющий при рассмотрении вопроса о взыскании убытков, причиненных совершением той же сделки, скрыл этот факт, не убедил суд кассационной инстанции в наличии оснований для пересмотра решения об убытках по вновь открывшимся обстоятельствам. Более того, суд округа пришел к поразительному выводу о том, что частичное погашение от реализации реституционного требования не является существенным обстоятельством для дела и наличие у суда информации о нем не могло повлиять на итог рассмотрения вопроса о взыскании убытков. Этот вывод противоречит действующему правовому регулированию с учетом сложившейся судебной практики. В рассматриваемом деле требование, возникшее у должника в порядке применения последствий недействительности сделки, и требование к бывшему руководителю о взыскании убытков взаимосвязаны основаниями, и средства, полученные от продажи реституционного требования, безусловно влияют на размер требования об убытках, в том числе и во избежание необоснованного обогащения должника.

В Минфине РФ заявили, что до 28 января 2024 года предприятия, в том числе признанные банкротами, должны заплатить налог на сверхприбыль. Об этом сказано в разъясняющем письме Минфина.

По мнению Минфина, сверхприбыль у крупных компаний могла образоваться только в условиях, когда организация показывала положительный финансовый результат на протяжении нескольких лет. Встает вопрос об экономическом обосновании статуса банкрота, сказали в Минфине. Больше подробностей опубликовано на портале PROбанкротство.

С одной стороны, логика министерства понятна. Такие положительные показатели деятельности общества в период, предшествующий наступлению банкротства, как минимум создают предпосылки для дополнительных проверок на предмет преднамеренного банкротства, иных недобросовестных или неправомерных действий руководителей, бенефициаров общества. С другой стороны, в условиях признанного судом состояния банкротства установление таких дополнительных требований к должнику вряд ли приведет к реальному пополнению бюджета в заявленных размерах, но может существенно ухудшить положение иных кредиторов в условиях конкуренции за распределение и так недостаточной конкурсной массы. Кроме того, в каждом конкретном деле будет решаться вопрос с квалификацией такого налогового требования в качестве текущего или реестрового. Учитывая среднестатистические показатели удовлетворения требований в банкротстве, ситуация для иных кредиторов в любом случае будут удручающей.

Автовазбанк на основании договоров об открытии кредитных линий предоставил компании «Меркурий» более 298 млн рублей на пополнение оборотных средств. Полностью деньги возвращены не были, и Автовазбанк (правопреемником которого впоследствии стал банк «Траст») инициировал банкротство должника. Суд первой инстанции, с которым согласилась апелляция, возбудил в отношении «Меркурия» наблюдение и включил требование «Траста» в размере 209 млн в третью очередь реестра должника. Однако после того, как суд признал «Меркурий» банкротом, окружной суд отменил акты нижестоящих судов в части, касающейся включения требований «Траста» в реестр должника, и направил спор на новое рассмотрение. На этот раз суд первой инстанции, с которым согласились апелляция и кассация, признал требования «Траста» необоснованными. По мнению судов, кредитные договоры являются мнимыми сделками и были заключены лишь для вида. Банк «Траст» пожаловался в Верховный суд. Подробности кейса опубликованы на портале PROбанкротство.

Дело банк «Траст» vs ООО «Меркурий» (Группа «РОССКАТ») можно смело назвать претендентом № 1 на победу в номинации «Юридический триллер». На втором круге суды не просто установили ничтожность сделки в силу ст. 10, 168, 170 ГК РФ, но и применили ст. 169 ГК, признав сделку антисоциальной. Необходимо отметить качественное и убедительное обоснование судами трех инстанций правовых доводов и доказательств: фактическая и юридическая аффилированность «Автовазбанка», группы «РОССКАТ» и ее бенефициаров, которая подтверждена документально, экономический эффект от сделки для должника отсутствует, выдача кредита банком осуществлена с целью скрыть нарушение нормативов.

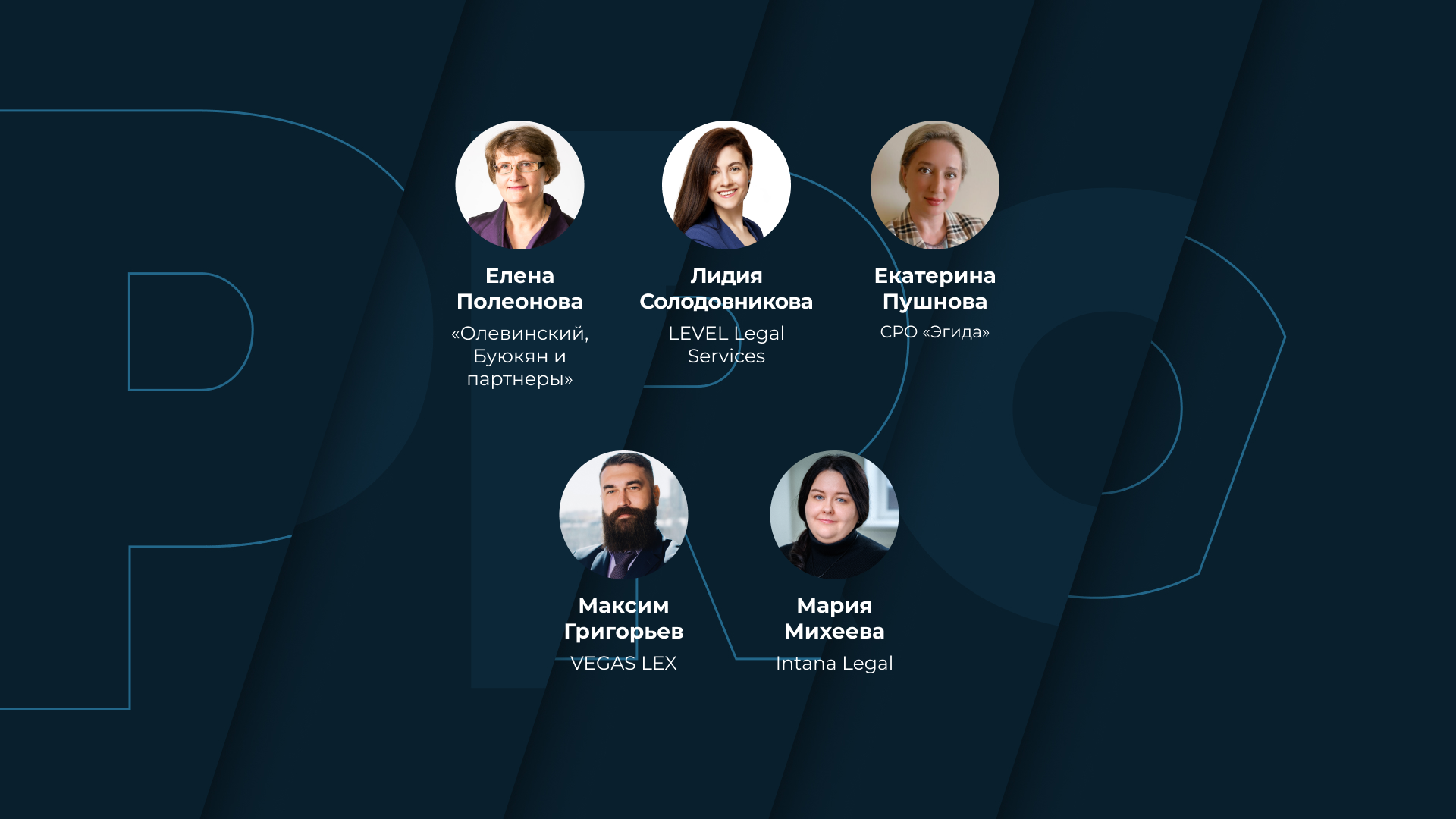

В качестве оснований для передачи жалобы банка «Траст» на рассмотрение Судебной коллегии по экономическим спорам, продолжает руководитель направления банкротства Intana Legal Мария Михеева, указаны доводы банка «об отсутствии пороков воли и реструктуризации ранее возникшей задолженности».

Необходимо отметить, что вопрос оспаривания аналогичных сделок «кредитования» актуален по проблемным «портфелям», переданным банку «Траст». Как правило, большинство оспариваемых кредитных сделок (до момента передачи «Трасту») структурировались с использованием аффилированных/взаимосвязанных с банками — правопредшественниками лиц и осуществлялись на нестандартных условиях. Как следствие, в банкротстве такие требования могли быть субординированы либо оспорены как сделки, совершенные во вред должнику. После передачи портфеля «Трасту» оспаривание подобных сделок влечет коллизию между особым статусом банка «Траст» и правовой квалификацией сделок.

Так, например, ранее Верховный суд уже рассматривал дело с участием группы «Росскат» — «Автовазбанка» — банка «Траст» (Определение ВС РФ от 17.11.2021 № 307-ЭС21-7195(2,3) по делу № А56-94223/2020) и отказался субординировать требования банка «Траст».

При этом в указанном деле Верховный суд отметил, что банк «Траст» является специализированным агентом по управлению непрофильными активами и реализации государственной политики по санации финансового сектора экономики. Суд принял во внимание, что признаки аффилированности банка «Траст» возникли по отношению к группе компаний «Росскат» после присоединения «Автовазбанка» и выдачи кредита.

Хотелось бы надеяться, что в деле банк «Траст» vs ООО «Меркурий» Верховный суд менее формально подойдет к рассмотрению дела и вопросы «политики права» не будут превалировать над правом.

Кипрская компания «Вествок Проджектс ЛТД» (Westwalk Projects Ltd) задолжала своей дочерней структуре — также кипрской компании «ЭйЭмЭн Коммершиал Проперти Эдвайзерс ЛТД» (AMN Commercial Property Advisors Ltd) — 6 млн рублей. Вступившими в законную силу судебными актами по ряду дел «ЭйЭмЭн» взыскала с «Вествока» указанную задолженность. А затем «ЭйЭмЭн» потребовала в Арбитражному суде Москвы признать «Вествок» банкротом, ссылаясь на то, что вся деятельность должника, который ранее владел торговыми центрами и другими активами, связана с Россией. В январе 2023 года Арбитражный суд Москвы, с которым впоследствии согласились апелляция и кассация, прекратил производство по делу. После чего «ЭйЭмЭн» пожаловалась в Верховный суд РФ. Вначале в передаче жалобы в Экономколлегию было отказано. Однако заместитель председателя ВС Ирина Подносова сочла доводы жалобы убедительными и передала спор в Экономколлегию, которая отменила акты нижестоящих судов и направила спор на новое рассмотрение в суд первой инстанции. Подробное описание кейса, а также фрагмент заседания Экономколлегии, опубликованы на портале PROбанкротство.

Это первое дело о банкротстве иностранной компании в ВС РФ. Это первое дело о банкротстве иностранной компании в российском суде по заявлению иностранной компании. Убеждена, что данный кейс станет фундаментальным для развития отечественной судебной практики банкротства и может стать прорывным для развития трансграничного банкротства. В рамках дела мне посчастливилось представлять интересы заявителя кассационной жалобы — АMN Commercial Property Advisors Ltd. Нам пришлось пройти путь через отказ судьи ВС РФ Д. В. Капкаева в передаче дела на рассмотрении коллегии. На рассмотрение Экономколлегии первое дело о банкротстве иностранной компании в РФ передала зампред ВС РФ И. Л. Подносова. На дату выхода данной публикации определение СКЭС ВС РФ в полном объеме не изготовлено, но поделюсь, что могло лечь в основу судебного акта ВС РФ.

Первое основание, продолжает соруководитель практики банкротства и реструктуризации LEVEL Legal Services Лидия Солодовникова, — арбитражный суд РФ вправе возбуждать дело о банкротстве иностранной компании при наличии ее тесной связи с Россией.

У должника имеются следующие критерии, подтверждающие наличие тесной связи должника с Россией:

основная (и единственная) деятельность должника осуществляется в РФ, деятельность в стране регистрации никогда не осуществлялась;

директор и акционер должника является гражданином РФ;

единственные активы должника (недвижимость) — в РФ;

кредитор, который претендует на удовлетворение его требований, находится в РФ, иные кредиторы должника также находятся в РФ, а по месту регистрации — отсутствуют;

наличие филиала должника в РФ, который представляет все его интересы и заключает сделки;

директор филиала в РФ — гражданин РФ (который является сыном директора и акционера компании);

дополнительные критерии: наличие судебных споров, исполнительных производств, расчетных счетов в РФ.

Второе основание — у иностранного кредитора набор прав, равный с российским кредитором. Соответственно, при наличии формальных оснований, предусмотренных ст. 3, 6, 7 закона о банкротстве, кредитор вправе подавать заявление о банкротстве иностранной компании. На мой взгляд, недопустимы ссылки на статус кредитора, зарегистрированного в «недружественной» юрисдикции. Также недопустимы ссылки на имевшуюся ранее аффилированность кредитора и должника, поскольку в российском банкротстве право на возбуждение процедуры имеют любые лица.

Третье основание — отсутствие активов, отчужденных должником на компанию-клон, не является основанием для отказа в возбуждении конкурсного производства имущественной массы иностранной компании. Отчужденное имущество может быть возвращено путем оспаривания сделок, также конкурсная масса может быть пополнена путем привлечения к субсидиарной ответственности контролирующих должника лиц.

Очень хочется, чтобы мотивировочная часть определения ВС РФ содержала развернутое обоснование, чтобы данное дело стало формирующим практику трансграничного банкротства.

Генпрокуратура подготовила проект приказа о надзоре за соблюдением трудового законодательства. В первую очередь прокуроры будут интересоваться компаниями с долгами перед сотрудниками по зарплате. Такие должники попадут в специальный реестр. При этом прокуроры намерены изучать бухгалтерскую отчетность компании в поисках признаков преднамеренного банкротства и будут истребовать в ФНС и Росфинмониторинге данные о признаках вывода денег и сомнительных операциях с участием фирм-посредников. Прокуроры будут проверять и компании-банкроты, у которых есть долги перед сотрудниками, в том числе перед бывшими. В частности, прокуратура будет проверять исполнение арбитражными управляющими закона в части включения в реестр требований работников, взыскания дебиторской задолженности, возврата отчужденных активов и недопущения затягивания процедуры. Подробнее об этом читайте на портале PROбанкротство.

Задолженность по заработной плате, считает генеральный директор ассоциации СРО «Эгида» Екатерина Пушнова, — это постоянный контроль и надзор со стороны ПХО. Неоднократно приходилось присутствовать на встречах и собраниях, организованных прокуратурой, основной повесткой которых являлось наличие задолженности перед работниками должника. Несмотря на то, что задолженность по заработной плате второй очереди возникает исключительно по причине неоплаты ее руководством должника, претензии по неоплате идут, к сожалению, к арбитражному управляющему.

Ситуация понятная — государство защищает интересы слабой стороны — бывших сотрудников банкрота. Но при отсутствии денежных средств и/или имущества в конкурсной массе погашение задолженности практически нереально. Именно поэтому вдохновила новость об инициативе прокуратуры по погашению долгов по зарплате за счет средств из бюджета с одновременной уступкой права требования долга в пользу государства. В приказе также сделан упор на изучение прокуратурой признаков преднамеренного банкротства и вывода денег с должников, а также сомнительных операций с участием фирм-однодневок. Почему это важно? Акцент прокурорского надзора будет правомерно смещен на причины возникновения такой задолженности. Для меня это индикатор глубины изучения самого процесса банкротства, его сути. Смею надеяться, что «показательная порка» арбитражных управляющих канет в историю благодаря данному проекту приказа. А инициатива погашения долгов с уступкой права требования в пользу государства поможет защитить наиболее пострадавших из-за банкротства кредиторов — работников должника.